”Light-γ”は、Light-α(通貨ペア、時間軸、パラメータを適当に変えても、利益が出せる驚異のEA)

の1時間足版です。

Light-α、Light-βとポートフォリオを組む事で、リスクが最小化されるように設計しています。

多くのEAは、パラメータを増やし、フィルターをかけ、バックテストで1つのパターンの資産曲線が綺麗になるように調整されています。

一方、Lightシリーズは、通貨ペア、時間軸、パラメータを適当に変えても、利益が出せる特徴を生かし、

プロフィットファクター1.2程度のシステムを、少しづつ相関を離し、何重にも分散して、リスクの小さいシステムとなっています。

Light-α、β、γを組み合わせると、小さな相関の組み合わせが((3+2+12)×5=85)個分。

まるで光の波長を重ねるように幾重にも分散させているシステムです。

Light-αは、全ての時間軸で機能するEAです。

時間軸が長くなるとトレード数が減少する為、複利効果が小さく、また安定性が低下します。

時間軸が短くなるとスプレッドの影響により、収益が減少します。

Light-αは、収益性と安定性のバランスを考え、15分足でトレードする事としています。

長い時間足の弱点である『トレード数』を克服したのが、”Light-γ”になります。

Light-γは、トレード数が増えるように、できる限り分散数を増やしました。

各トレードが近すぎると分散効果が小さくなる為、それぞれ相関が離れるように分散しています。

Light-γを開発した目的は、Light-α、βと組み合わせた時のリスクの最小化にあります。

その為には、Light-α、βとの相関を小さくする必要があり、時間軸やパラメータを離す必要があります。

一方、最小ロットの制限により、離しすぎると1トレード当たりのリスクが大きくなってしまいます。

つまり、適度に時間軸やパラメータを離し、Light-α、βと相関がなくなるように設計する必要があります。

また、それだけではなく、それぞれのリスクのバランスを調整する必要があります。

上記を考慮して、設計されたのが”Light-γ”になります。

Light-αとLight-γの相関係数は”0.1”、Light-βとLight-γの相関係数は”0”です。

Light-αとLight-βとLight-γを1:1:1で組合た時にリスクが最小化となるようにしました。

以下、1章にリスク評価結果(単品とポートフォリオ)を示し、

2章以降にLight-α同様にカーブフィット対策について記載します。

さらに詳しい情報が知りたい方は、以下のブログをご覧ください。

https://www.investor-light.com/

1. リスク評価

EA運用の基本は、『運用前にしっかりとリスク評価し、撤退基準を決めておくこと』と考えています。

仮にプラスの期待値をもつEAを運用したとしても、EAのリスク評価ができていないと、

浅いドローダウンでも撤退してしまいます。

EAを長期運用するためには、運用前にしっかりリスク評価し、撤退基準を設け、

その基準を超えない限りは運用を続け、基準を超えたら潔く撤退する覚悟が必要と考えます。

撤退基準を設ける為には、リスク評価が必要になります。

バックテストに記載されている『最大ドローダウン/相対ドローダウン』は、カーブフィットの影響を受け、

過大評価されている可能性が高く、あまり参考になりません。

カーブフィットの影響を小さくした、より現実に近いリスク評価が必要になります。

さらに、本EAは5通貨ペアに分散する事を推奨しています。

5通貨ペアのポートフォリオ化により、収益は安定化しますが、リスク評価は複雑になります。

なので、本EAでは5通貨ペアに分散運用した場合のリスクについて、

カーブフィットの影響を小さくした手法で評価しました。

*共通のリスク評価法がない為、独自にリスク評価を行っております。

評価法やその結果(ミス含む)について、一切の責任を負いかねます。

EA運用にあたり、一つでも多くリスク評価の参考となるデータがあった方が良いと考え、

提示するものです。

また、あくまで過去データを利用した計算で、将来を保証するものではありません。

上記をご理解の上、ご活用ください。

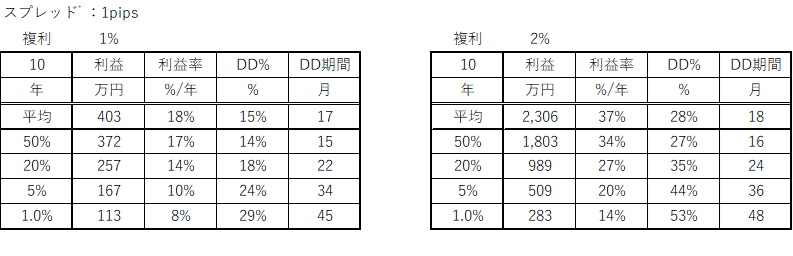

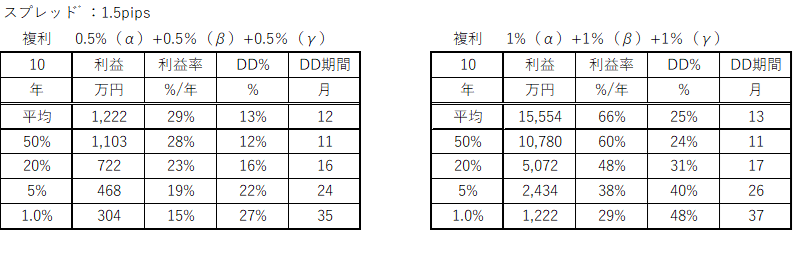

(1)Light-γ単品のリスク評価

① 条件

手法 : ±20%の範囲でパラメータをランダムに変化させた50ケースから推測

(パラメータを散らす事で、少しでもカーブフィットの影響を小さくしている。)

50ケースのトレードを時系列にランダムに組み替えた10000ケースから確率を算出

検証期間 : 2007年1月~2020年3月 (13年間)

スプレッド: 1.0 、1.5、2.0pips

通貨ペア : 5通貨ペア(USDJPY、EURJPY、GBPJPY、EURUSD、GBPUSD)

時間軸 : 1時間足

パラメータ: ±20%の範囲でランダム

初期資金 : 100万円(5通貨ペアを1つの口座で運用)

損切設定 : 複利(1%、2%)

運用期間 : 10年

② 評価結果

・厳しい評価手法で、下限1%でもプラスの成績を確保

(バックテストの成績は、最適なパラメータを用いた1点に過ぎない。

本評価はパラメータを散らしており、カーブフィットされたEAでは、マイナスになる)

・Light-γは、単品ではLight-α、βに性能が劣る。ポートフォリオ専用として使用すべき。

* 平均 : 推定リスクの平均値

* 確率(%):推定リスクの確率。50%は中央値、20%は下限20%を意味する。

* DD% : 最大ドローダウン率(10年間に残高が最大DD%減少する事を経験する)

* DD期間: 最長ドローダウン期間(10年間に最長DD期間は元の残高に戻らない事を経験する)

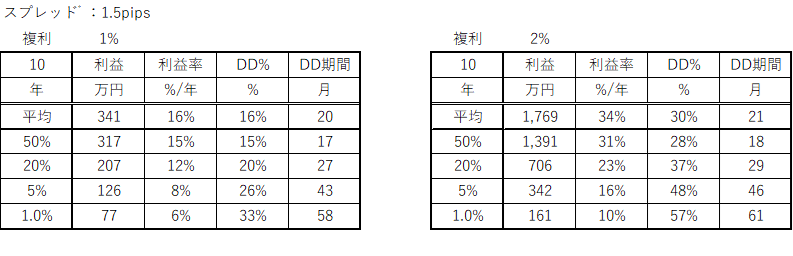

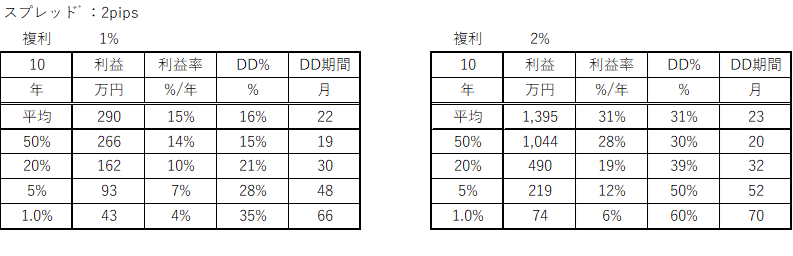

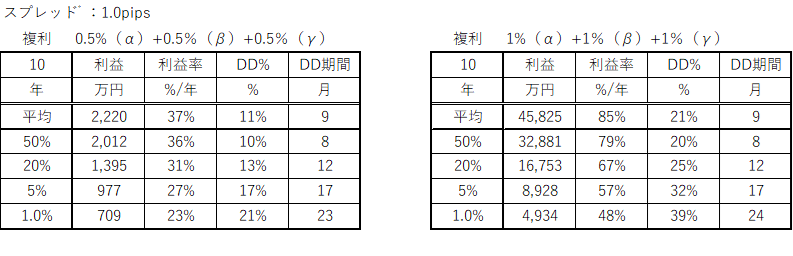

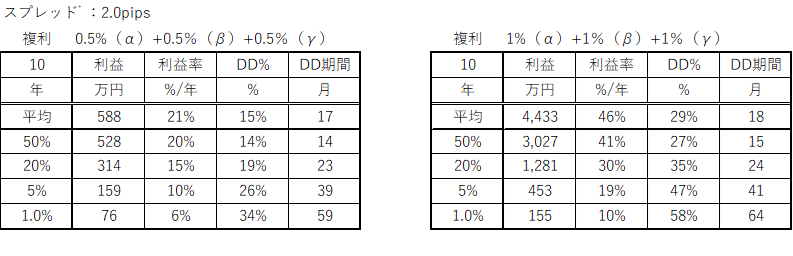

(2)Light-α、Light-β、Light-γの組み合わせのリスク評価

① 条件 : 基本条件は上記と同様。一つの口座でLight-α、Light-β、Light-γを運用。

各EAの相関の影響を考慮する為、時系列の組み替えは全て同じタイミングとしている。

② 評価結果

・Light-αとLight-βにLightγを組み合わせる事で、リスクをそのままに、収益を激増させることが可能

・これだけ分散させても、10年間運用すれば、長期のドローダウンを経験することを覚悟する必要がある。

*比較しやすいように、計算条件を初期資金100万円で統一しているが、

最小ロットの関係上、0.5%運用の場合は証拠金400万円以上が理想。

1%運用の場合は、証拠金200万円以上が理想。

推奨資金を下回っても、エントリ回数が減るのみで運用可能。

2. 特徴

本EAの特徴は、以下の3つです。

・徹底的なカーブフィット対策

・ポートフォリオ化による収益安定化

・リスク評価の提示(1章参照)

(1)徹底的なカーブフィット対策

① シンプルな手法

a. 明確な収益ドライバ

収益ドライバとは、収益を上げる動力源のことです。

収益ドライバを意識せずに開発したシステムは、

パラメータで過去チャートにフィットさせただけの、カーブフィットに陥りやすいシステムになります。

本EAの収益ドライバは、単純なトレンドフォローです。

b. 少数パラメータ

パラメータの数を増やすと、その分だけ市場にフィットさせやすく、

バックテスト上で容易に高収益なEAを作ることが可能です。

しかし、それがカーブフィットの要因となります。

本EAはロジックがメインで、パラメータは3種類に抑えております。

C. フィルタレス

フィルタは、過去データの収益性の悪い部分をカットするために使われることがあります。

フィルタを用いれば、資産曲線をよく見せることはできますが、

実運用との乖離を生むカーブフィットの要因となります。

本EAでは、スリッページ、スプレッド制限以外のフィルタは使用していません。

(スリッページ、スプレッド制限は、バックテストには影響しない為、

カーブフィットの要因とならないフィルタです。)

② 低いパラメータ感度

パラメータを過剰に最適化したシステムは、少しパラメータをずらしただけで、

収益性が極端に悪化します。

パラメータの値に鈍感なシステムの方が、長期間安定的に機能する可能性が高いと考えます。

本EAでは、パラメータを±50%変化させても、プラスの収益性がある事を確認しています。

③ 検証期間と検証回数

検証期間が長く、パラメータあたりの検証回数が多い検証は、信頼性が高く

検証期間が短く、パラメータあたりの検証回数が少ない検証は、信頼性が低いと考えます。

検証可能な期間や回数には限界があるので、パラメータを少なくし(①)、多様な通貨ペア(④)、

時間軸(⑤)でも検証する事で多様なチャートでシステムが機能する事を確認し、

信頼性を高める努力をしています。

なお、本EAは2007~2019年の13年間の検証を行っています。

④ 5つの通貨ペアで機能

『堅牢なシステムは、多くの市場で機能する』と言われています。

1つの市場でしか機能しないシステムは、カーブフィッティングの可能性が高くなります。

例えば、一つの通貨ペア(過去に下降相場が長かった通貨ペア)だけ機能するシステムは、

単に下落相場に向いているシステムの可能性があり、

その通貨ペアが将来も同じような値動きになるとは限りません。

数多くの通貨ペアに機能するシステムは、それだけ多くの値動きに対応するシステムであり、

予測できない将来的の値動きにも機能する可能性が高いと考えられます。

本EAでは、主要な5通貨ペア(USDJPY、EURJPY、GBPJPY、EURUSD、GBPUSD)

で機能する事を確認しています。

⑤ 4つの時間軸で機能

『堅牢なシステムは、多くの時間軸でも機能する』と言われております。

理由は、④と同じです。

本EAは、5分足、15分足、1時間足、4時間足で機能する事を確認しています。

(2)ポートフォリオ化による収益安定化

運用リスクを低減し、収益を安定化させる方法として、ポートフォリオ化が有効だと言われています。

本EAは、通貨ペアの分散化が可能なシステムです。

通貨ペアは、主要な5通貨ペア(USDJPY、EURUSD、GBPUSD、EURJPY、GBPJPY)

への分散を推奨しています。

時間軸についても分散化可能ですが、Light-α、βと組み合わせを想定し、

1時間足の使用に制限しています。

パラメータの過剰な最適化を避けるべく、3種類のパラメータを複数に分散化する事で、

安定化を図っています。

Light-α、Light-βと組み合わせる事で、リスクの最小化が図れます。

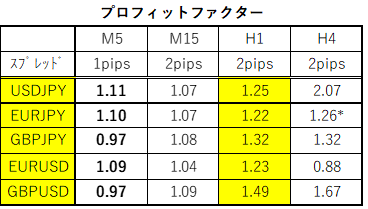

3. バックテスト評価

(1)複数通貨ペア/複数時間軸の評価

5つの通貨ペア、4つの時間軸の組合せ20組中17組でプロフィットファクターが1以上であり、

堅牢なシステムの可能性が高いことを確認しています。

参考:時間足が大きくなるほど、プロフィットファクターの平均値は大きくなりますが、

総トレード回数が減少するため、ばらつきが大きくなります。

一方、時間軸が短くなると、スプレッドの影響が大きくなります。

プロフィットファクターが小さいと思う人がいると思いますが、

本EAはプロフィットファクターの最大化はしていません。

プロフィットファクター1.2程度を数多く組み合わせる事で、

安定なシステムを実現しています。

*バックテスト条件(初期資金:100万円、損切設定:以下参照)

M5:5千円、M15:1万円、H1 :4万円、H4:16万円(最小ロット未満にならないよう調整)

上記損切額を半分にしても、トレード回数は1%も減らない。

*表中の”*”は、H4ですが損切額10万円で計算した結果。

16万円では証拠金に対するロットが大きすぎる為、破産する。

*黄色背景が、推奨通貨ペアと時間枠

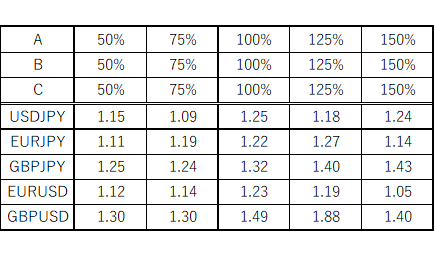

(2)パラメータ感度評価

3つのパラメータ(A、B、C)の内、A、Bを±50%変化(Cは分散済みの為)させ、

パラメータ感度の検証を行いました。

本EAは±50%の過度なパラメータ変化にも耐え、手法そのものにプラスの期待値がある

可能性が高いことができました。

パラメータ周辺でプラスの期待値があり、

将来の傾向がバックテストと多少違っても、安定的に利益が出せる可能性が高いと考えます。

*上部:A,B,Cはパラメータで、それぞれ±50%変化させている。

*下部:それぞれのプロフィットファクター

*スプレッド:2pips

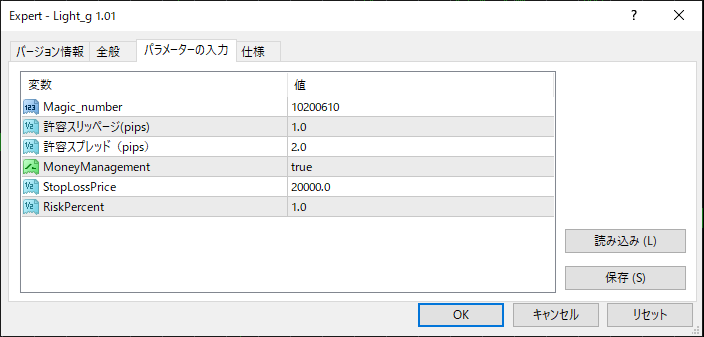

4. パラメータの入力

* Macic_number = 10200610

マジックナンバーです。

複数の通貨ペアを同時に稼働させる場合も同じ値で問題ありません。

* 許容スリッページ(pips)= 1.0(初期値)

スリッページがこの値を超えた場合は、トレードが見送られます。

* 許容スプレッド(pips)= 2.0(初期値)

スプレッドがこの値を超えた場合は、トレードが見送られます。

許容スプレッドを狭くした方が、トレード成績は向上しますが、

スプレッドが広い証券口座の場合は、見送られる回数が増加します。

* MoneyManagement = ture(初期値)

“ture”が複利モード

“false”が単利モード

円口座とドル口座のみご利用できます。

* StopLossPrice = 20000(初期値)

単利モードの場合のみ、参照される値です。

口座通貨に合わせて、損切額を設定します。

例)2万円(200ドル)を設定する場合、以下の値を入力

円口座 :20,000

ドル口座 :200

損切額に合わせてロットが自動計算されます。

自動計算されたロットが、最小ロットを下回る場合はエントリされません。

* RiskPercent = 1(初期値)

複利モードの場合のみ、参照される値(%)です。

口座残高に合わせて、損切額が自動計算されます。

例)1(%)と設定した場合

口座残高 200万円(円)の場合 損切額は2万円に設定される。

損切額に合わせてロットが自動計算されます。

自動計算されたロットが、最小ロットを下回る場合はエントリされません。