<「アノマリー投資戦略」とは、どのようなEAなのか>

毎日、日本時間の午前9時55分に各金融機関によって、その日の基準となる「米ドル円」の交換レートが公表されています。

この交換レートの公表のことを、外国為替市場の関係者の間では「仲値公示」と呼んでいます。

もちろん、米ドル円だけではなく、他のクロス円の通貨ペアの交換レートも公表されていますが、輸出の5割超えは米ドル建て、輸入に至っては約7割が米ドル建てでの取引となっているため、最も実需の規模が膨大な米ドル円の交換レートの公表が注目されることは言うまでもありません。

輸入企業にとっても輸出企業にとっても企業利益が大きく左右されることとなる、この仲値公示を境にして、米ドル円市場のフロー(資金の流れ)の様相が一変することが少なくありません。

早朝から仲値公示が公表される9時55分までの時間帯では、輸入代金の決済に必要な輸入企業による米ドルの「買い実需」が旺盛となります。

その一方で、仲直公示後から昼過ぎまでの時間帯においては、輸出企業が輸出によって手にした米ドルの円へのコンバージョン(変換)に加えて、海外投資家の日本の株式市場や日経225先物などの金融市場への投資目的のための「米ドル売り・円買い」の強い実需がしばしば生じます。

しかし、これらの「実需の波」は均衡的に起こる訳ではなく、日にち、曜日等による時期的な不均衡(偏り)が見られます。 ドル円市場での仲値公示前後の時間帯における、このような「実需の偏り」を詳細に分析・精査した上で、これらの検証結果を余すことなく「トレードルール」にしっかりと落とし込んでいます。

そのため、「アノマリー投資戦略」では、買い実需が旺盛となる時期・時間帯での「買い戦略」と、「ドル売り・円買い」の強いフロー(実需の流れ)が起こるタイミングでの「売り戦略」の二刀流により、短時間かつ的確にドル円市場からサクッと利ザヤを抜き取る「スピード感」と「ロバスト性」(市場の不安定要因に対する堅牢性)を兼ね備えた優位性の高いストラテジー(投資戦略)となっています。

このように、「実需の時期的に偏った流れの波」の部分だけに巧みに乗っかるロジックであるため、ある時期に突然トレード手法の優位性が通用しなくなり、連敗や大きなドローダウンを招いてしまう「カーブフィッティング」のような現象は起こり得ません。

また、下落する度にひたすら買いポジションを追加したり、上昇局面では売り続ける「ナンピン」「マルチンゲール」のようなギャンブル的な要素も勿論ありません。

ちなみに投資の世界におけるアノマリー(anomaly)とは、「マーケットの時期的・季節的な規則性」という意味合いを持った専門用語と言えます。

この言葉にも象徴されているように、「アノマリー投資戦略」とは、規則性、有効性、安定性、そして短時間で効率的なトレード手法により、連敗や大きなドローダウンが起こり得ない超低リスクでありながらも、高いレベルの収益性とトレード頻度を誇るパフォーマンスを長期間にわたって実現できているのです。

<本EAの高い「優位性」や「トレード頻度」等のエビデンス(証拠)は>

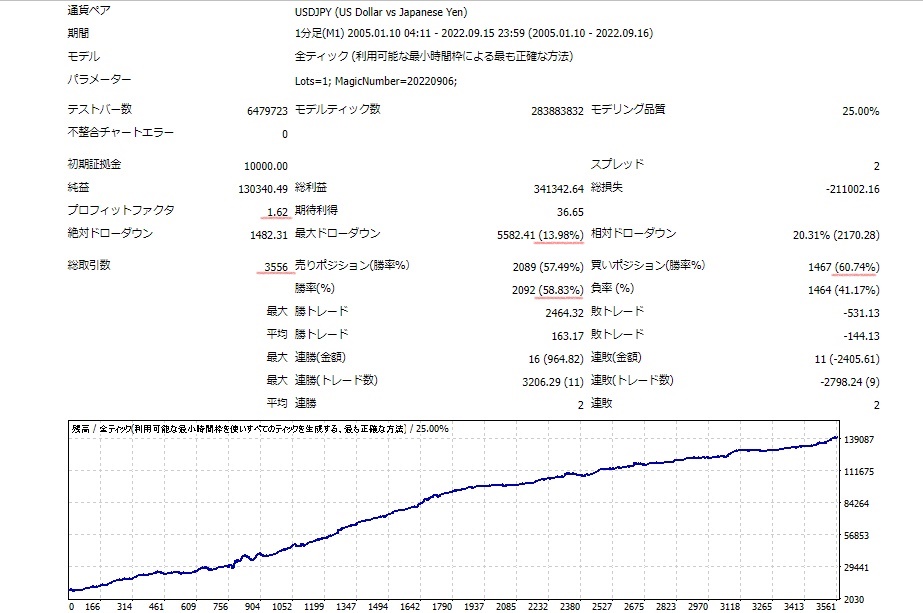

下掲の画像は、2005年1月~2022年9月までの約17年間にもわたるトレード成績(バックテスト)と口座残高の推移をグラフ化したものです。

初期の運用資金は1万米ドルで、1ロット(10万通貨)のポジションサイズにより、「アノマリー投資戦略」を継続的に取引していった場合のシミュレーションとなります。

EAの優位性を判断するためには、①PF(プロフィットファクター) ②最大ドローダウン ③勝率 ④トレード頻度 の4つの要素を詳細に見る必要があります。

まず「PF」とは、総利益から総損失を割った数値(総利益÷総損失)のことを指します。

一般的には、1、0未満であれば「無価値」、1、2もしくは1、3以上であれば「まずまず合格点」、1、5以上であれば「優秀」と言われています。

そのような中で、アノマリー投資戦略では画像のとおり「1、62」という非常に高レベルな数値を叩き出していることからも、優位性の高さを理解していただけると思います。

次に「最大ドローダウン」とは、口座残高の金額が最も減少した時期における口座残高に対する減少金額の割合(減少金額÷口座残高)を表しています。

例えば、口座残高が100万円→80万円となった場合、20万円の金額が減少している訳ですので、ドローダウンは「20%」(20万円÷100万円)ということになります。

本EAでは、約17年間にもわたる長期間のバックテストであるにも関わらず、「13、98%」という低い数値で制御できており、アノマリー投資戦略のロバスト性やリスクの低さ、パフォーマンスの安定性・安全性を裏付けています。

勝率でも、50%前後で推移しているEAや勝率は高いがストップロスの幅が極端に広く「損大利小」となっているEAが多い中で、「58、83%」という高勝率をマークしています。

また、「買い戦略」の勝率に至っては、「60%」を超えています。

さらに、「平均利益額(163、17)」が「平均損失額(144、13)」を上回っており「損小利大」となっていることもご確認いただけると思います。

最後に「トレード頻度」ですが、どれほどPFや勝率が高くても、トレード回数が極端に少ないEAであれば、ほとんど意味はありません。

トレード回数が少なければ、必然的に利益を得る機会も少なくなってしまうからです。

その点でも、本EAは17年間で「3556回」ものトレーディングを実践しており、年間に換算しますと「約210回」となり、月単位で「17回以上」という優位性(PF、勝率)だけではなくトレード頻度においても高レベルなEAとなっています。

<本EAの運用開始時に、必要な作業とは>

本EAを運用される際の必要な作業は、ご購入者様の運用金額に見合った「ロット数」(ポジションサイズ)を設定していただく作業のみになります。

本EAでは、運用金額100万円あたり「0、8~1、2ロット」での運用を推奨しております。

1ロットとは「10万通貨」を意味し、クロス円(米ドル/円、ユーロ/円など)では、1pips変動するごとに1000円の損益が発生するポジションサイズになります。

運用金額が50万円であれば「0、4~0、6ロット」、運用金額が300万円であれば「2、4~3、6ロット」といった要領で、ご自身の運用資金に合ったロット数での運用をお願い致します。

(多くのFXブローカーでは「1ロット=10万通貨」となっていますが、「1ロット=1万通貨」となっているFXブローカーもありますので、ご確認下さい)

利益確定及びロスカットに関しましては、慎重な検証を重ねた結果、最もパフォーマンスを安定させることができると考えられる数値に設定しております。

「買い戦略」でのポジションに関しましては、「利益確定 200pips」「ロスカット 40pips」に設定しております。

一方、「売り戦略」のポジションに関しましては、「利益確定 200pips」「ロスカット 30pips」に設定しております。

この「ストップロス水準」ですと、運用資金100万円で1ロット(10万通貨)での運用の場合、1回の負けトレードの最大損失は4万円、1、2ロット(12万通貨)でも4万8000円と、1回の負けトレードでの最大損失を運用金額の「5%以内」に抑えることができるとともに、利益を最大限まで伸ばすことができます。

本EAの注文であることを識別するためのマジックナンバーは、デフォルト(初期設定)では「20220906」に設定していますが、ご都合の良いマジックナンバーに変更していただくことも可能です。

その他、標準時間からサマータイム(3月第2日曜日~11月第1日曜日)への移行に伴う時間変更等は、すべてEAに組み込まれていますので、ロット数の設定及びマジックナンバーの変更(変更を希望される場合)以外に特に必要な作業はありません。

本EAは、「日にち」「曜日」「時間帯」等による優位性を巧みに利用したロジックとなっておりますので、運用されます際には、多くのFXブローカーで採用されている最もメジャーなタイムゾーンである「GMT+2/GMT+3(サマータイム)」のMT4でのご利用をお願い致します。

また、2008年9月~10月の「リーマン・ショック」や2020年2月~3月の「コロナ・ショック」などに匹敵する大規模な経済危機により、株式市場の暴落、為替市場の混乱等が発生しているイレギュラーな局面におかれましては、一旦EAの運用を停止されることを強くお薦め致します。

詳細・購入